En tant que chef d’entreprise, vous êtes toujours à la recherche de moyens de lever des capitaux pour votre entreprise. Vous avez probablement déjà levé des fonds propres, et maintenant que votre entreprise a mûri, il est temps d’envisager une dette.

< !--more-->Mais la question est de savoir ce qui est le moins cher entre la dette et les capitaux propres ?

Dans la deuxième partie du guide en quatre parties sur le crédit à risque, nous vous aiderons à comprendre les coûts du financement par dette par rapport au financement par actions et nous vous expliquerons leurs avantages et inconvénients respectifs.

Bien sûr, pour toute entreprise, c’est avant tout une question de chiffres. Alors commençons par les chiffres :

Utilisez la section Contenu ci-dessous pour passer à des domaines d’intérêt spécifiques.

Que coûte un investissement de 2 millions GBP ?

Par exemple, un investissement de 2 millions GBP dans une société de logiciels d’une valeur de 20 millions GBP (5x ARR) qui se vend 200 millions après 5 ans d’investissement.

1. Investissement en actions de 2 millions GBP = 10 % de dilution des actions = 2 millions GBP

Après 5 ans, l’entreprise vaut 200 millions.

Coût total des actions = 20 millions

Vous n’avez aucune obligation de remboursement immédiat.

2. Investissement par dette de 2 millions GBP sur une durée de 4 ans, sans amortissement à 8 % d’intérêt et avec un bon de souscription de 200 000 GBP

Après 5 ans, l’entreprise vaut 200 millions.

Total des intérêts payés = 160 000 GBP

Bon de souscription d’actions = 2 millions seront payés lors de l’introduction en bourse ou de la vente commerciale.

Coût total de la dette = >3m

Une fois que vous remboursez le prêt, votre obligation prend fin.

Si vous souhaitez en savoir plus sur les conditions de remboursement, vous pouvez passer à la quatrième partie du guide ici.

Inconvénients du capital-risque

Avec des capitaux propres, vous renoncez à des actions de votre entreprise. Par conséquent, si vous envisagez de récolter les fruits de votre travail à long terme, cela réduira vos revenus futurs.

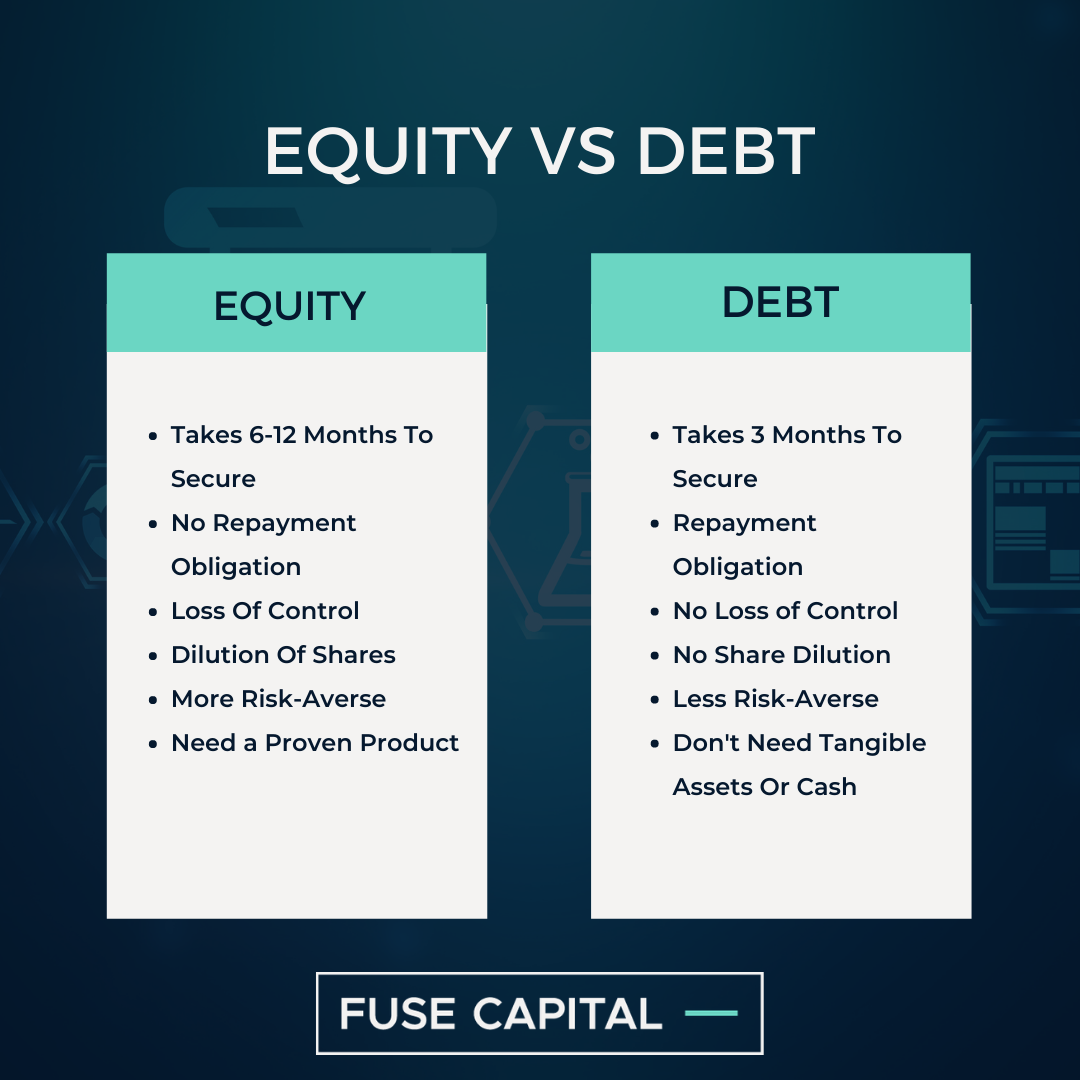

Il faut beaucoup de temps pour obtenir un financement par actions. Si vous êtes en pleine expansion à un moment crucial ou si le marché est mûr sur le moment, le financement par dette est la voie express vers le financement.

Inconvénients des dettes

Les paiements d’intérêts sont relativement faibles. Pour qu’un fonds de dtte puisse prêter, les prêts sont soumis à des contrats allégés et sont garantis par les actionnaires. Ce sont ces conditions qui rendent un prêt plus attrayant. Sans elles, les contrats d’endettement n’existeraient tout simplement pas.

Comme nous l’avons déjà mentionné, il existe également des conditions que l’on appelle « bons de souscription d’actions ». Ces derniers entrent en jeu lorsqu’un événement de liquidité important se produit, comme une vente commerciale ou une introduction en bourse.

Nous avons écrit un article détaillé pour vous les expliquer aussi, cliquez ici.

Pourquoi les fonds propres sont plus chers qu’une dette ?

Voici l’essentiel. Cela peut prendre entre 6 et 18 mois pour obtenir un investissement en actions. Il faut un maximum de 3 mois pour obtenir une dette. De plus, vous obtiendrez un prêt de manière pragmatique et non limité par de lourdes clauses.

Au-delà de cela, vous pouvez être sûr que votre investisseur en obligations n’essaiera pas de quitter le navire au premier signe de difficulté.

Mieux encore, non seulement vous conserverez des capitaux propres, mais la nature de votre prêt signifie que vous pourrez atteindre l’indice de référence dont vous avez besoin pour obtenir de meilleures conditions lorsque vous lèverez des capitaux lors de votre prochain cycle de financement.

Par conséquent, la dette est moins chère que des capitaux propres et, lorsque vous sortez, avec moins de dilution des capitaux propres, c’est là que vous gagnerez et apprécierez à quel point la dette aura soutenu votre stratégie sur une durée moins longue qu’escompté.

S’adresser à des fonds de prêt est payant

Mais voilà, comme le financement par dette est apporté par des spécialistes qui comprennent le profil de risque des entreprises technologiques en phase de démarrage et déficitaires, ils sont plus susceptibles de donner du crédit à la proposition présentée.

En particulier, ils évalueront la technologie développée et les modèles commerciaux modernes. Ils pourront donc structurer un accord adapté à vos ambitions commerciales et de croissance pour le 21e siècle.

Passez à la troisième partie du guide ici, où nous aborderons la différence entre dette à risque et capital-risque.

Si vous avez encore des questions concernant la dette à risque pour votre entreprise technologique, envoyez-nous un message ici.